Während der Staat die Steuerverwaltung immer weiter automatisiert, haben auch Steuerhinterzieher ihre Methoden durch den trickreichen Gebrauch von Programmen effizienter gestaltet. Beide Seiten bekämpfen einander mit immer neuen Algorithmen.

Zirka 2,5 Millionen elektronische Registrierkassen stehen in deutschen Unternehmen. Doch trotz ihres Äußeren sind die Geräte zunächst einmal Computer, die im Prinzip jedes Programm ausführen können, das ihren Besitzern zweckmäßig erscheinen mag.

Finanzbehörden beklagen, dass in den letzten Jahren ein regelrechter Untergrundhandel mit manipulierter Kassensoftware entstanden ist. Im Januar 2018 bezifferte der nordrhein-westfälische Finanzminister Lutz Lienenkämper den Schaden durch die manipulierten Systeme bundesweit auf bis zu zehn Milliarden Euro – womöglich könne der Steuerausfall sogar höher sein.

Den Umsatz wegzappen und Steuern sparen

Hatten die Hersteller laut Insidern früher noch relativ offensiv mit der Möglichkeit geworben, einmal ausgestellte Rechnungen nachträglich digital verschwinden zu lassen, hat der Gesetzgeber mit einer Neuregelung von 2016 höhere Anforderungen an die Betreiber von Registrierkassen gestellt. Zusätzlich sind Ermittler in mehreren Bundesländern auf einen Untergrundhandel mit manipulierter Kassensoftware gestoßen.

Mittels vorgefertigter Betrugssoftware kann ein Geschäftsinhaber direkt in seine Kasse eine doppelte Buchführung einprogrammieren lassen, die seine Umsätze – und damit auch seine Steuerschuld – kleinrechnet. Gebräuchlichste Manipulation ist eine sogenannte Zapperfunktion, mit der ein Gewerbetreibender nachträglich Buchungen löschen kann.

Der Fantasie sind wenig Grenzen gesetzt – nicht immer ist eine tiefgehende Softwaremanipulation notwendig. Beispielsweise kann die Kasse für jeden Euro Umsatz nur 70 Cent dokumentieren. Oder für jede Bestellung eines Cheeseburgers wird ein billigerer Hamburger ohne Käse verbucht werden. Ein Gastwirt aus Oldenburg wurde im Herbst 2017 deshalb verurteilt, weil er den Trainingsmodus seines Kassensystems missbrauchte: Er deklarierte einen Teil seiner Kellner als Auszubildende, die nur Probebestellungen durchführten – ihre Umsätze wurden daher aus den Tagesberichten ausgespart.

Ermittler rüsten nach: Überprüfbarkeit trotz Komplexität ermöglichen

Früher bleiben solche Manipulationen meist unentdeckt. Um dem vom nordrhein-westfälischen Finanzminister Lutz Lienenkämper beklagten groß angelegten “Kassen-Klüngel” entgegenzuwirken, sollen ab 2020 alle Kassensysteme eine technische Sicherheitseinrichtung gegen Manipulationen beinhalten. Doch solche Sicherungen sind niemals perfekt.

So gelangt es Hackern immer wieder, die Sicherheitsvorkehrungen solcher Kassensysteme zu knacken und manipulierte Software aufzuspielen. Ist die Betriebssoftware einmal ersetzt, haben die Programmierer freie Hand, alle gespeicherten Informationen zu ändern. Früher wurde die Manipulationssoftware auch von den Herstellern der Kassen selbst zur Verfügung gestellt. Mit separat verkauften Programmen können Inhaber Umsätze spurlos aus dem digitalen Kassenbuch löschen.

So stießen Ermittler im Saarland auf eine Firma, die Speichersticks im Doppel verkaufte: Wurde das Kassensystem von einem Stick gestartet, wurden die Abrechnungen und Kassenbücher korrekt erstellt. Startete man die Software vom zweiten Stick, konnten alle Daten wieder geändert werden. Künftig drohen deshalb Gewerbetreibenden, auf deren Kassensystemen eine solche Software gefunden wird, bis zu 25.000 Euro Bußgeld – selbst wenn keine Steuerhinterziehung nachgewiesen werden kann.

Als Sofortmaßnahme gegen solche Betrugsmaschen hat der Gesetzgeber im “Gesetz zum Schutz vor Manipulationen an digitalen Grundaufzeichnungen” eine “Kassen-Nachschau” eingeführt. Ab 2018 können Finanzbeamte nicht mehr nur die Bücher eines Gewerbebetriebs prüfen, sie können auch direkt die Kassenanlage in Augenschein nehmen, Kassierer befragen, Testberichte ausdrucken. Da die Prüfer nicht die Software eines komplexen Kassensystems komplett überprüfen können, orientieren sie sich an den Ergebnissen. So können sie vorher verdeckte Testkäufe durchführen, um später zu prüfen, ob ihre Zahlung korrekt erfasst wurde.

Die Länder schulen ihre Finanzprüfer inzwischen verstärkt für die Suche nach den Kassenmanipulationen. Mit deutlichen Erfolgen. So haben allein in Baden-Württemberg im Jahr 2016 die spezialisierten Prüfer 9,4 Millionen Euro Steuernachzahlungen eingetrieben, eine saarländische Sondereinheit meldete insgesamt 14 Millionen Euro Mehreinnahmen. Angesichts des vermuteten Betrugs in Milliardenhöhe sind dies jedoch erst Tropfen auf einem heißen Stein.

80 Jahre altes statistisches Gesetz hilft zur Überführung von Steuerbetrügern

Steuerprüfern stehen jedoch auch mathematische Hilfestellungen zur Verfügung, mit denen sie diesen Manipulationen auf die Spur kommen können. Eine solche Hilfestellung ist das sogenannte Benfordsche Gesetz, das bereits 1938 publiziert wurde und in den vergangenen Jahren eine bemerkenswerte Renaissance feiert.

Der amerikanische Physiker Frank Benford hatte festgestellt, dass die Verwendung der einzelnen Ziffern nicht etwa gleich verteilt ist, sondern in erstaunlich vielen Bereichen einem Muster folgt. So fangen natürlich vorkommende Zahlen nach der Beobachtung Benfords in 30 Prozent der Fälle mit der Ziffer 1 an, jedoch nur in 5 Prozent der Fälle mit der Ziffer 9. Benford konnte diesen Zusammenhang auch mathematisch nachweisen und weitere Zusammenhänge bei Ziffernfolgen benennen. Diese Aussagen des Physikers lassen sich sowohl für Straßenlängen als auch für Sportergebnisse nachvollziehen – und auch für Finanzdaten.

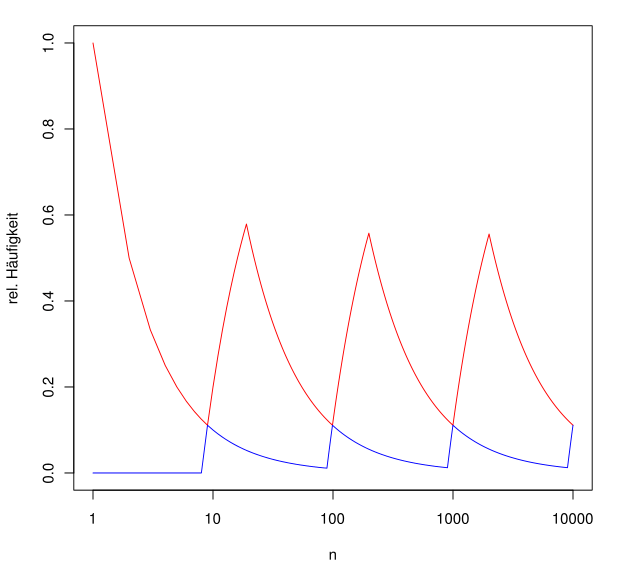

Benfordsches Gesetz: Relative Häufigkeiten der Anfangsziffern 1 (rot) und 9 (blau) unter den Zahlen von 1 bis n: Nur für n = 10k − 1 stimmen beide überein. Quelle: HilberTraum – Eigenes Werk, CC BY-SA 3.0

Denn wenn Steuerbetrüger Zahlungen erfinden oder selektiv einen Teil der Umsätze streichen, hat das auch Auswirkungen auf die Verteilung der Ziffern. So nahmen beispielsweise Ökonomen die Staatsfinanzen Griechenlands vor dem Eurobeitritt unter die Lupe und erkannten dort hochgradig abnorme Zahlenverteilungen.

Wie aussagekräftig das Benfordsche Gesetz in der Praxis ist, ist allerdings umstritten. “Methoden wie das Benfordsche Gesetz sind geeignet, um erste Verdachtsmomente zu finden”, erklärt Axel Becker, der beim Düsseldorfer Spezialisten für Buchprüfungssoftware Audicon für IT-Consulting verantwortlich ist, im Gespräch mit blogs.bertelsmann-stiftung.de/algorithmenethik. Den tatsächlichen Nachweis für unzulässige Manipulationen müssten die Buchprüfer aber erst suchen.

Eine solche Analyse benötigt zudem einen möglichst großen Datenschatz. Durch die neuen Gesetze erhalten Steuerprüfer künftig mehr Zugriff auf die Rohdaten. So müssen Ladeninhaber nicht nur jede einzelne Transaktion verbuchen, sie müssen den Finanzämtern auch auf Verlangen direkten Zugriff auf ihre IT-Infrastruktur geben. Die Beamten können so nicht nur jede Buchung einzeln überprüfen, sondern können auch Muster erkennen.

Viele Daten, viele Muster

Die Risikomanagementsoftware RMS (siehe unser Artikel “Das automatische Finanzamt“), die seit 2018 jede deutsche Einkommensteuererklärung auf Auffälligkeiten untersucht, kann solche Datenmengen freilich noch nicht bewältigen. Stattdessen setzen deutsche Steuerprüfer im Verdachtsfall die Softwarelösung IDEA ein, die einst vom kanadischen Rechnungshof entwickelt wurde. Die Software gilt als eine Art Schweizer Taschenmesser für die statistische Analyse, die es Steuerprüfern, aber auch Unternehmen selbst ermöglicht, Auffälligkeiten in ihrer Buchhaltung zu entdecken.

Kernkomponente ist der sogenannte Makrocontainer, der es ermöglicht, die Daten aus zahlreichen Buchhaltungssystemen zu importieren und diese in ein übersichtliches Journal zu verwandeln. Parallel dazu können Buchprüfer hier auch Skripte zusammenstellen, mit denen sie Auffälligkeiten identifizieren – etwa, wenn eine Registrierkasse regelmäßig erst nach Ladenschluss oder am Sonntag Umsätze registriert. Solche Skripte entwickelt die deutsche Steuerverwaltung inzwischen selbstständig – kommerzielle Nutzer von IDEA haben keinen Zugriff auf diese Ermittlungsmethoden. “Mittlerweile forcieren auch die Behörden, dass Unternehmen Finanzanalysesoftware einsetzen, um die Qualität der Buchhaltung zu erhöhen”, erklärt Becker, dessen Firma IDEA in Deutschland vertreibt.

Mittlerweile arbeiten Steuerverwaltungen und Firmen am nächsten Schritt: Statt Bilanzen mit vorgefertigten Skripten zu prüfen, sollen Ermittler mit Techniken wie Maschinenlernen automatisch Muster identifizieren können, die sie auf die Spur von Unregelmäßigkeiten leiten. Damit das jedoch funktioniert, brauchen die Algorithmen ausreichend Testdaten, die entdeckte Betrugsfälle sauber dokumentieren und sie an unverfänglichen Steuerdaten gegenprüfen. Gleichzeitig müssen die Behörden hoffen, dass Steuerhinterzieher tatsächlich die gleichen Muster hinterlassen.

Kommentar schreiben